Le infrastrutture del gas esistenti in Italia permettono già di soddisfare i requisiti di sicurezza del sistema per gli scenari di domanda e offerta coerenti con gli obiettivi climatici.

Solo uno scenario di ritardata transizione energetica rispetto agli obiettivi nazionali e internazionali di decarbonizzazione vedrebbe al 2030 una domanda di gas superiore a quella attuale.

E solo in questo caso si renderebbero necessari il rafforzamento della dorsale Adriatica, un incremento del 50% del gasdotto trans-adriatico, meglio conosciuto come TAP (Trans Adriatic Pipeline) e lo spostamento del rigassificatore di Piombino.

I proposti terminali di Goia Tauro e Porto Empedocle per la rigassificazione del gas naturale liquefatto (Gnl), valutati “strategici e urgenti” dal Dl Sicurezza Energetica (DL 181/2023), non verrebbero di fatto utilizzati in alcun scenario, né a copertura della domanda interna, né per liberare volumi da esportare all’estero.

Infine, il volume delle esportazioni di gas verso l’Europa dall’hub italiano prefigurato dal governo, anche nell’ipotesi di totale chiusura dei flussi russi, è stimato in tutti gli scenari solo tra 6 e 9 miliardi di metri cubi l’anno (mc/a), cioè volumi molto inferiori alla domanda nazionale di gas pre-Covid.

Sono queste le conclusioni di un recente studio del think tank indipendente ECCO, intitolato “Lo stato del gas: quali infrastrutture servono all’Italia?” e illustrato la settimana scorsa alla presenza di esponenti del settore gas.

In sintesi, nuovi investimenti in infrastrutture per il gas e una rinnovata e maggiore dipendenza dal gas esporrebbero il sistema a molteplici rischi, come:

- le ripercussioni del costo della materia prima su famiglie e imprese;

- la forte possibilità che nuove infrastrutture del gas si trasformino in investimenti incagliati, incapaci cioè di ripagare gli operatori, le cui passività potrebbero finire per ricadere sulla fiscalità generale o sulla collettività tramite nuovi oneri, anche se gli investimenti fossero di natura privata;

- la distrazione di risorse pubbliche e private dallo scenario di decarbonizzazione che, secondo lo studio, è quello più in grado di garantire una maggiore sicurezza anche a fronte di instabilità geopolitiche.

Scenari di lungo termine

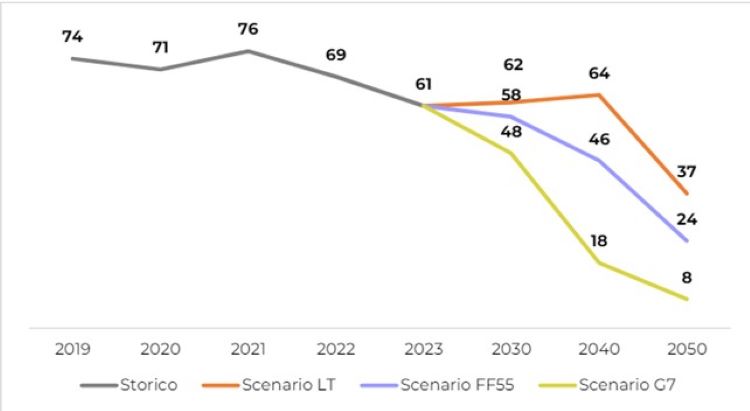

Lo studio ha considerato tre scenari di domanda del gas per gli anni 2030, 2040 e 2050. Scenati che si differenziano per un diverso grado di aderenza agli obiettivi climatici e, di conseguenza, prevedono un diverso livello di riduzione dalla dipendenza dal gas per effetto dello sviluppo di rinnovabili, efficienza energetica ed elettrificazione dei consumi.

In altre parole, maggiore il consumo di gas, minore il consumo di rinnovabili e maggiori le emissioni di CO2 e viceversa. Gli scenari sono stati definiti come:

- “Late Transition” (LT): incorpora un nuovo aumento dei consumi di gas, ritarda di 5-10 anni la transizione energetica e quindi non raggiunge gli obiettivi climatici di medio e lungo termine.

- Fit-For-55 (FF55): raggiunge gli obiettivi al 2030 aggiornati al pacchetto Ue Fit-For55, includendo le misure previste dal nuovo Piano nazionale integrato energia e clima (Pniec) dell’anno scorso; al 2050 lo scenario è coerente con quello elaborato dalle associazioni degli operatori della trasmissione dell’energia (TSO).

- Scenario G7 (G7): ipotizza un pieno allineamento dei mercati energetici rispetto agli obiettivi climatici firmati dai Paesi G7 a fine 2023, nell’ambito di un sistema elettrico sostanzialmente decarbonizzato al 2035, come da impegno sottoscritto nel 2022 dal Governo italiano in ambito G7.

Dalle analisi anche sulla domanda di picco è emerso che la capacità esistente è in grado di fornire un’offerta utile di punta di 367 milioni di metri cubi (mc) al giorno nell’ipotesi di flussi nulli sia dalla Russia che dall’Algeria, riuscendo a coprire tutta la domanda di picco nello scenario G7 e il 92% di quella stimata da Snam nello scenario LT.

Nell’illustrazione, tratta dal rapporto, gli andamenti della domanda italiana di gas al 2019, 2020, 2021, 2022 e 2023, e i tre scenari di evoluzione al 2030, 2040 e 2050, espressi in miliardi di mc/anno.

Un calo strutturale della domanda di gas

La crisi energetica ha spezzato lo storico asse Est-Ovest Russia-Europa, avviando una nuova era, in cui l’Europa mira a raggiungere la completa autonomia dal gas russo entro il 2027.

L’Italia ha risposto cercando nuovi fornitori di gas nell’area del Mediterraneo e in Africa, programmando un potenziamento della capacità di rigassificazione di Gnl importato dall’estero e spingendo su rinnovabili e efficienza energetica per ridurre la domanda di energia primaria.

A due anni dall’inizio della crisi e con un consumo di gas sceso in Europa ai livelli più bassi degli ultimi 10 anni, sembra che il calo della domanda di gas non sia più solo una risposta temporanea al caro-energia, ma stia assumendo carattere strutturale, cioè di lungo termine (La crisi energetica ha cambiato le abitudini di consumo di elettricità e gas?).

In Italia, il fenomeno è ancora più pronunciato: nel 2023, il consumo di gas nel nostro Paese è stato il più basso da almeno 25 anni (I consumi di gas italiani nel 2023 sono i più bassi da 25 anni), attestandosi a 61,5 mld mc, con un calo del 10,1% sul 2022. La richiesta di gas è dunque diminuita di quasi 7 mld mc (-14,5 mld mc circa dal 2021).

Da notare che lo studio di ECCO, per maggiore prudenza, non ha considerato come strutturale il calo della domanda negli scenari LT e FF55, lasciando quindi nelle ipotesi di partenza sulla domanda una base storica più alta dei consumi di gas. Nello scenario G7, invece, l’assunto è stato di una ripresa della domanda di gas nel breve termine, seguito da un suo calo nel medio-lungo termine.

Alla luce di quanto illustrato, nuovi investimenti in infrastrutture per il gas sono effettivamente necessari per la sicurezza degli approvvigionamenti? Ha senso per l’Italia diventare un hub del gas del Mediterraneo in un contesto in cui la transizione sta ridefinendo i mercati energetici e la geopolitica dell’energia?

La risposta che emerge dallo studio è sostanzialmente no.

Scetticismo anche nel mondo del gas, ma solo a titolo personale

Il rapporto di ECCO, consultabile dal link in fondo a questo articolo, è stato presentato durante una riunione svoltasi secondo la Regola di Chatham House, per cui i partecipanti sono liberi di utilizzare o diffondere le informazioni ricevute, ma non possono rivelare né l’identità né l’affiliazione delle persone presenti alla riunione.

La regola è stata concepita per promuovere la franchezza nel dibattito su temi spinosi relativamente a politiche pubbliche, affari correnti, ecc. I partecipanti possono esprimere opinioni e discutere argomenti controversi senza rischi per la propria carriera e con una chiara separazione fra punti di vista personali e posizioni ufficiali del proprio datore di lavoro o organizzazione.

È quindi interessante notare che alcuni intervenuti attivi nel settore gas con incarichi e affiliazioni diverse, abbiano espresso chiaramente la propria perplessità, definendo inutili varie iniziative di potenziamento delle infrastrutture previste dai recenti atti normativi del governo italiano.

“Possiamo dire che i rigassificatori di Goia Tauro e Porto Empedocle non servono?”, si è domandato retoricamente uno degli intervenuti. “Ma nemmeno quello di Ravenna”, ha aggiunto un secondo partecipante, secondo il quale anche il previsto spostamento dell’impianto di Piombino a Vado Ligure è un’iniziativa superflua, oltre che costosa.

“Anche alla dorsale adriatica fu detto sempre no. Poi al momento della guerra vieni messo sotto pressione, sembra che se non approvi quella linea il Paese crolla, non ti senti di dire sempre no, non ti puoi prendere quella responsabilità, e allora fu detto sì”, ha dichiarato una terza persona intervenuta. Anche il fatto che poi questo progetto potesse attingere in parte ai fondi a scadenza del Pnrr ha contribuito al senso di urgenza di quell’iniziativa, ha fatto notare un’altra persona.

Snam preponderante

“Non solo in Italia, ma anche in Europa, la voce dei TSO è preponderante. Tutti gli scenari della futura domanda sono elaborati dagli Entso-G e Entso-E [le reti europea dei gestori dei sistemi di trasporto del gas e dell’elettricità]. C’è un conflitto di interessi a cui la Commissione europea non dà risposta, nonostante le venga proposto come argomento sul tavolo”, ha detto un partecipante,

“Alcuni politici ancora fanno fatica a capire che l’interesse di Eni e di Snam non è più l’interesse del Paese. Non sono compagnie statali ma danno frutti e dividendi che restano solo in minima parte nazionali”, ha aggiunto.

“Snam, come TSO, ha tutto l’interesse a investire più che può nell’infrastruttura del gas. Snam, d’altro canto, è una società regolata su cui il governo e l’autorità dovrebbero vigilare affinché i suoi programmi siano coerenti con gli interessi del Paese”, ha detto un altro partecipante alla riunione.

“Ma in realtà, con l’unbundling [cioè lo scorporo in società separate delle attività prima verticalmente integrate nell’ambito delle società ex monopoliste, ndr], l’autorità di regolazione può solo fare proposte, ma non approva i piani del TSO, che pur in un regime di controllo dell’autorità rimane libero di fare le sue scelte” se il governo le asseconda normativamente, ha fatto notare una persona intervenuta e menzionata prima.

I gestori regolati delle reti hanno acquisito troppo potere nel determinare le decisioni sulle infrastrutture, e sono sempre loro che poi valutano la sicurezza delle reti. Manca quindi una terzietà, perché anche se formalmente la responsabilità per la sicurezza degli approvvigionamenti è del ministero, di fatto, la valutazione della sicurezza delle reti, elettriche o del gas, è demandata a Snam e Terna, hanno indicato due degli intervenuti.

Problemi di governance

Il fatto che sostanzialmente le analisi e le politiche sulla sicurezza degli approvvigionamenti siano decise o fortemente influenzate da chi ha tutto l’interesse a massimizzare gli investimenti nella propria sfera d’azione è un fattore distorsivo della realtà e degli interessi del Paese.

Questo è in parte il risultato dell’unbundling, che con la separazione delle varie componenti di imprese ex monopoliste ha introdotto una maggiore competitività nel mercato, con ognuna delle vecchie costole del monopolio che legittimamente promuove i propri interessi.

Nell’ambito della liberalizzazioni e delle privatizzazioni tutto ciò ha sicuramente dato vita a un mercato mediamente più efficiente, flessibile e conveniente per i consumatori. Ma in contesti straordinari, destinati comunque a protrarsi, come quello bellico post-pandemico e di una complicata transizione energetica, si possono creare forti distorsioni che sono chiaramente emerse anche durante la presentazione dello studio di ECCO.

Il problema non sembra tanto la forza dei TSO, il cui ruolo è strutturalmente centrale, quanto la debolezza in termini di capacità organizzative, gestionali e di competenze tecniche della parte politica e in certa misura anche di quella regolatoria, che si scoprono anelli deboli della catena, incapaci di indirizzare la transizione con una governance efficace, imparziale e lungimirante.

Il seguente documento è riservato agli abbonati a QualEnergia.it PRO:

Prova gratis il servizio per 10 giorni o abbonati subito a QualEnergia.it PRO